目次

(最終更新日:2025.1.19)

『VYM』『HDV』『SPYD』の概要

『VYM』『HDV』『SPYD』を

それぞれ、一言で表現するなら

『VYM』…「よく分散された正統派」

『HDV』…「手間をかけたクセ者」

『SPYD』…「手っ取り早く高配当!」

賛否両論あるとは思いますが、私は、そう感じています。

こんにちは!タクドラたみです♪

この記事では、日本で人気の米国高配当株ETF

「『VYM』『HDV』『SPYD』が、どのようにして作られているのか?」

をテーマに、それぞれのETFの本質に迫ります

本質を知ることで、これらのETFの情報が入ってきた際、理解が深まると思います

考え方がわかれば、案外、簡単です!

尚、本記事は、各ETFの目論見書などをもとに作成しています

各ETFの銘柄設定方法

設定日の早い順で見ていきます

『VYM』の銘柄選定(2006年設定)

① 米国に上場している全世界株(約9,000社、VTのイメージでOK)の中から、銘柄を選びます

② リート(不動産)と、無配銘柄(無配銘柄になりそうなものを含む)を除外

③ ②で残った銘柄の全ての時価総額を足し合わせます

④ ②で残った銘柄を、将来の配当率の高い順番に並べます

⑤ ③の配当率の上位から、②で算出した時価総額の1/2以上の銘柄までを、ピックアップしていきます

⑥ 結果、相対的に、市場平均より高い配当利回りの、約400社が残りました

⑦ 残った、約400銘柄を、市場価値(時価総額)の割合で、ETFを組成しました

(ここで時価総額加重平均型のETF『VYM』が完成します)

⑧ 組み入れ銘柄のリバランスは、年1回

⑩ 経費率 0.06%/年

と、いうのが「VYM」の正しい理解です

【注釈①】

配当率:資本金に対する配当金の割合

配当利回り:株価に対する配当金の割合

【注釈②】

「市場価値加重」と「時価総額加重」は

同じ意味です

市場価値という表現は

バンガードの目論見書に

書かれてため使用しました

「VYM」は、配当金の高い約400銘柄を集めたETFという解説を見聞きすることがありますが、これは、半分正解で、半分間違いです

約400銘柄を集めることが目的ではなく、結果として約400銘柄になったのです

要は「約400銘柄を集めた」は間違いで

「条件に合うものを集めた結果 約400銘柄が残った」が「VYM」の正しい理解です

つまり「VYM」は、400銘柄を集めるとこを、目的にはしていません

それゆえ「VYM」は、銘柄のピックアップ時と、ETFの構成時の2回、時価総額加重を使った、王道のETFと言えるのです

意図的に高配当を目指す「HDV」や「SPYD」に対し、「VYM」の配当利回りが低い傾向になるのはそのためです

これを、超意訳しザックリ表現すると、以下の通りです

米国株式市場の銘柄から、不動産を外し

平均以上の配当金を出している企業を

ピックアップし配当率順に並べます

次にピックアップされた銘柄の

時価総額の 合計の1/2以上の銘柄を

さらにピックアップした

時価総額加重平均で組成した

王道かつ正統派ETF

『HDV』の銘柄選定(2011年設定)

① 全米株式(約3,500社、VTIのイメージでOK)の中から、銘柄を選びます

② リート(不動産)と、無配銘柄(無配銘柄になりそうなものを含む)を除外

(ここまでは、ほぼ『VYM』と同じ)

③ 残った銘柄から、クオリティの低い企業と、将来的に財務健全性の低いと予測される銘柄を除外します(『HDV』の一つ目の特徴)

④ そこから、順に、配当率の高い75銘柄を選びます

(『VYM』より厳選された銘柄)

⑤「HDV」の構成比は、約75社の、支払配当総額加重平均です

(要は、配当金を多く出す企業の構成比を、意図的に多くすることで、ETFの高配当化を目指します

これが『HDV』がクセのあるETFと言われているポイント)

⑥ 組み入れ銘柄のリバランスは、年4回

⑦ 経費率 0.08%/年

これが「HDV」ですが、超意訳し、ザックリいうと、以下の通りです

米国株式市場の銘柄から、不動産を外し

平均以上の配当金を出す企業から

財務健全性の高い企業にしぼり込み

配当金を多く出す企業の割合を多くしたETF

【『HDV』と『VYM』の比較】

ブラックロック社の『HVD』は、バンガード社の『VYM』の、5年後にできたETF

後発の『HDV』は『VYM』に対抗するETFのため、より組み入れ銘柄を厳選しています

さらに『HDV』は、リバランスを年4回することで、リバランス年1回の『VYM』より高いクオリティーを維持しようとする意図が見えます

ただし、リバランス(ファンド内の株の売買)が多くなることで、経費率は、0.08%と『VYM』の0.06%と誤差レベルですが、高くなったと考えられます

また『HDV』は、配当金を多く出す企業の比率を高くします

配当金を多く出す企業は、成熟企業が多くなりやすいです

そのため『HDV』は『VYM』に対し、分配金が多い傾向ですが、株価の上昇は『VYM』に負ける傾向です

さらに、配当金を多く出す企業は、エネルギーや生活必需品など、ディフェンシブ銘柄が多く、『HDV』は、それらのセクターに偏る傾向があり「クセのあるETF」と言われます

『SPYD』の銘柄選定(2015年設定)

① S&P500(約500社、VOOのイメージでOK)の中から、配当率の高い上位80銘柄を機械的に選出します

② リート(不動産)を除外しません

③ 選んだ80銘柄は、リバランスの際、株価の上下で崩れた構成比率を、1.25%ずつ均等に戻します

④ 組み入れ銘柄のリバランスは、年2回

⑤ 経費率 0.07%/年

と、いう超シンプルなのが『SPYD』ですが、意訳しザックリ表現すると、以下の通りです

S&P500の銘柄から、不動産を除外せず

配当金を多く出している銘柄を、機械的に

上位80銘柄を ピックアップし

均等に組み入れる

高配当を目指したシンプルなETF

【『SPYD』の特徴】

3つの高配当ETFの中で『SPYD』は 最後発です

『SPYD』は、当然ですが、先の2つのETFに負けられません

そこで、分配金の比較的多い「リート(不動産)」を組み入れたと考えられます

しかし「リート」景気に左右されやすい特徴があり、安定感に欠けます

おそらく「VYM」「HDV」は、それゆえに「リート」を除外したのだと考えられますが、後発の「SPYD」は、そのリスクをあえて取り「リート」を組み入れたように思えます

『SPYD』の別の特徴は、そもそも組み入れ比率が、均等に1.25%のため、少しの株価の変動で、簡単に上位組み入れ銘柄が入れ替わる点です

直近、株価が上昇した銘柄が、組み入れ上位銘柄になるので『SPYD』の上位組み入れ銘柄は、気にする必要はないでしょう

そんな『SPYD』は、企業の状態を、全く考慮しないETFなので、個人的に「S&P500」の中から選定されていて良かったと感じます

仮に、全世界9,000銘柄から選ぶと、配当金の高いポンコツ銘柄が、超優良銘柄と同じ比率で混ざってしまい、恐ろしいETFになると考えれるからです

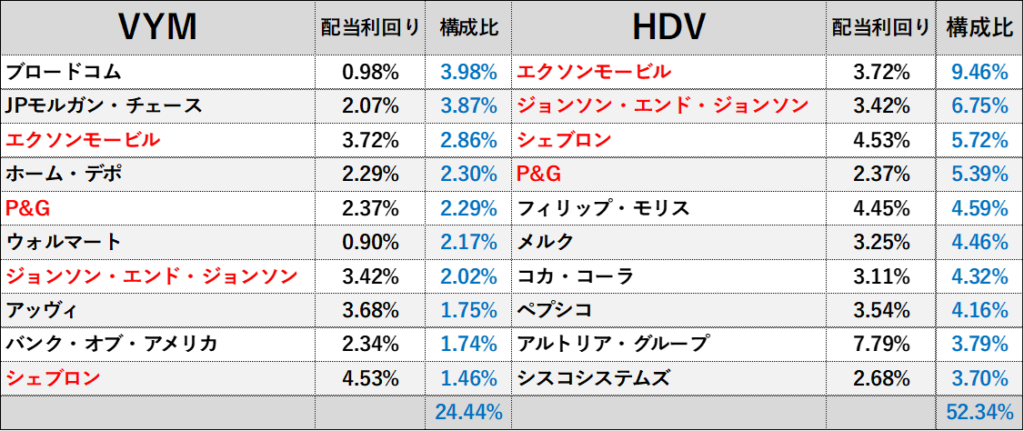

上位組み入れ銘柄比較

上述した通り『SPYD』の上位組み入れ銘柄は、気にする必要がないため『VYM』と『HDV』のみ添付します

表の字が小さくなりましたが、比較しやすいように、1枚の図にしました

上位10銘柄の内、4銘柄が被っていますが

時価総額の大きい企業を多く組み入れる(時価総額加重平均)『VYM』に対し、『HDV』は配当金を多く出す企業を多く組み入れる(支払配当総額加重平均)ため、組み入れ上位10銘柄の構成比に大きな差が出ます

『VYM』は、上位10銘柄の構成比が 約1/4

『HDV』は、上位10銘柄の構成比は 約1/2

『VYM』と『HDV』の大きな違いです!

それゆえ『HDV』は、財務健全性の高い企業を集めるという手間をかけたにもかかわらず、構成比は配当金額の多さで決めるという「手間をかけたクセ者」なのです

一方『VYM』はクセなく分散されています

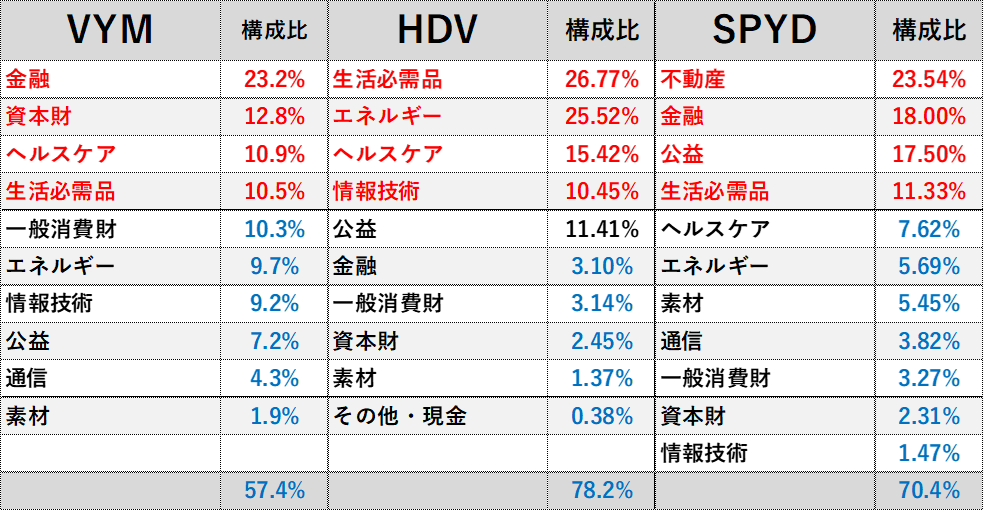

セクター比較

上位4セクターのウエイトを見ると『VYM』が約55%、『HDV』が約80%、『SPYD』が約70%と、『VYM』が、最も分散されています

このことから、広く分散され、クセを作らない「VYM」は、これ1本で完結できる正統派と言えます

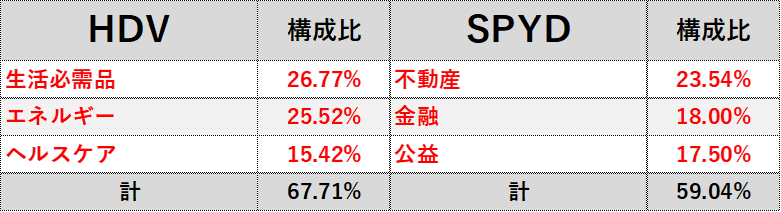

次に『HDV』『SPYD』の上位3セクターです

『HDV』『SPYD』の上位3セクターは、きれいに被っていません

また、それぞれ3セクターで、ETFの 約60%を占めています

つまり「HDV」と「SPYD」を合わせ持つことで、分散効果が生まれ、安定した長期投資が目指せます

① 時価総額加重平均で広く分散された『VYM』は、これ1本で安定した運用が期待できる

② クセのある『HDV』と『SPYD』は、合わせ持つことで安定した運用が期待できる

まとめ

『VYM』『HDV』『SPYD』

それぞれ、一言で表現するなら

『VYM』…「よく分散された正統派」

『HDV』…「手間をかけたクセ者」

『SPYD』…「手っ取り早く高配当!」

冒頭の繰り返しですが、私は、今のところ、この3つのETFの本質的な意味を汲んだ上で、それぞれを、一言で表現するなら、この言葉が、一番しっくりきています

・最後まで読んで下さり、本当にありがとうございます

・本記事は、それぞれのETFの本質的な考え方です

最新実績などを踏まえた、ETFの比較の記事は、このブログ内に複数あります

ぜひ、そちらも ご参考ください

・この記事が、投資などの参考になれば嬉しいです

【 タクドラたみの『米国株投資』 】

【関連記事】

【最新版】米国高配当株ETF『VYM』『HDV』『SPYD』直近 分配金 含む 実績比較

【タクドラたみのおすすめ証券口座】

私は、SBI証券で「VYM」に投資しています!

また、SBI証券は、業界最安値の投資信託の取り扱いが多く、おすすめの証券会社です

口座開設されてない方は、下のリンクからどうぞ

【ブログランキングに参加しています】

応援クリックお願いします!