目次

2026年版「新NISA」対応『インド株インデックスファンド4選』

結論は 以下の4本です!

運用開始日が早い順に並べました

① iFreeNEXT インド株インデックス

【04314233】

② SBI・iシェアーズ・インド株式インデックス・F

【89311239】

③ eMAXIS インド株式インデックス

【03311242】

④ 楽天・インド株Nifty50インデックス・ファンド

【9I311244】

① 運用開始から6カ月以上経過している

② 純資産が100億円を超えている

③ 経費率が1%未満である

・選定条件は、運用期間の短いファンドが多いため、この3点に絞りました

・情報の公平化のため、各証券会社などの情報ではなく、Yahoo!ファイナンスとみんかぶを使いました!

・各ファンドへのリンクは上の表からお願いします

いつも、ありがとうございます!

ポチっと お願いします

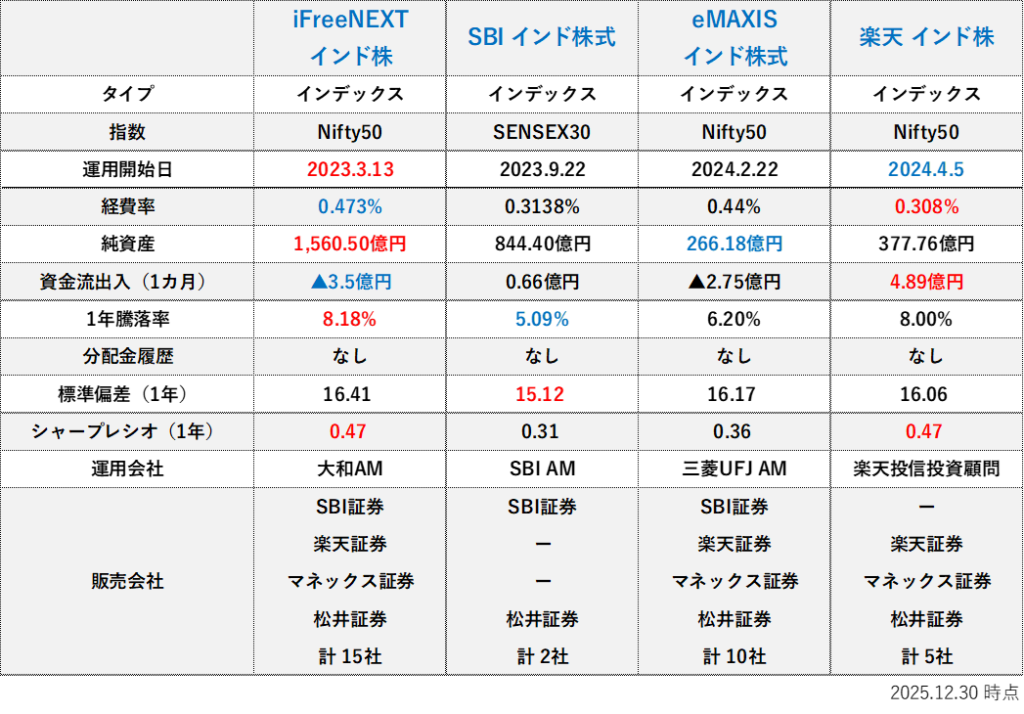

スペック比較

【各ファンド 共通項目】

・「信託期間」は「無期限」

・「分配金履歴」は「なし」

・「購入時手数料」は「なし」です(ノーロード)

・「売却時手数料(売却時信託財産留保額)」は「なし」

インデックスファンドを選ぶ4つのポイント

インデックスファンドを選ぶ

『4つのポイント』

① 純資産高

② コスト

③ 信託期間

④ トラッキングエラー

① 純資産高

投資信託の純資産高の目安は、最低でも30億円と言われることが多いですが、インド株投資は、ブームに乗った投資の側面があります

何かのきっかけで、投資信託の急速な売却が進むかもしれません

償還(投資信託の運用終了)のリスクを踏まえ、100億円以上にしました

また、純資産高が多いと、投資信託の手数料が引き下げになる可能性が高くなります

純資産高は、多い方がいいですね!

② コスト

コストは、投資信託のパフォーマンスに影響します

同じ指数(インデックス)に連動を目指すファンドが2つあるとします

1つは、信託報酬 1%

1つは、信託報酬 2%

この場合、毎年、私たちが得られる利益に1%ずつの差がついていきます

仮に100万円投資して、指数のパフォーマンスが+5%だったとします

コストが1%の場合、私たちの運用実績は+4%で、104万円ですが

コストが2&の場合、私たちの運用実績は+3%で、103万円になります

コストは、安い方がいいですね!

③ 信託期間

信託期間は

① 運用開始日からの期間

② 償還までの期間

の、2点がポイントです

① 運用開始日からの期間

運用期間が長いほど、ファンドの実績データが安定してきます

一般的に、運用開始から3年は ほしいと言われていますが、インド株投資信託は、まだ期間が短いです

② 償還までの期間

償還までの期限は、長い方がよく、無制限なら問題ないです

仮に、償還が5年後だとします

その場合、これから、ファンドの値上がりが期待できそうな状況になっても、投資信託の運用が終了し、強制的に現金化されます

また「NISA」の場合、償還時、仮に含み損であっても「損益通算」が行えません

信託期間は、基本「無制限」を選びましょう!

④ トラッキングエラー

トラッキングエラーとは「指数との乖離」です

指数との乖離も、私たちの運用実績に影響します

仮に、指数との乖離(トラッキングエラー)が、-2%だったとします

この場合、指数の実績が5%だとしても、投資信託の運用実績は、+3%に下がってしまいます

新興国株ファンドは、市場の特性から、インデックスファンドの、トラッキングエラーが、大きくなりやすいですが…

トラッキングエラーは、少ない方がいいですね!

インド株のトラッキングエラーの理由は、下の記事で解説しています

『インド株ファンドは、インデックスなのか?アクティブなのか?』(インデックスファンドに、こだわりすぎなくてもいい理由)

純資産高

純資産高は、圧倒的に iFreeNEXT インド株インデックス が多いです

要因は

① 運用開始時期が最も早く、先行者利益が得られたこと

② ファンドの取り扱い証券会社が多いこと

などが、あげられるでしょう

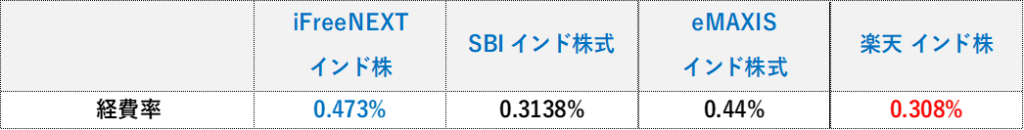

コスト

コストは

① 販売時手数料

② 信託報酬(運用時コスト)

③売却時のコスト

の3つが、あげられます

ただし、今回比較している4つのファンドは、購入時と売却時のコストは、全て無料です

したがって、信託報酬のみで比較します

コストが最も安いのが、楽天・インド株Nifty50インデックス・ファンドです

最も高いファンドと、最も安いファンドの差は、0.165%です

しかし、このコスト差は、トラッキングエラーが大きい 新興国株ファンドという視点で見れば、誤差レベルと考えるのが妥当でしよう

(優秀なインド株投資信託でも、1年で1%前後の トラッキングエラーが出ているので、0.165%の差は わずかな差です)

インド株投資信託の場合、正直、現時点で、0.5%以下であれば、相当安いと考えていいでしょう

信託期間

① 運用開始からの期間は、どれも短いですが、インド株の投資信託の場合、やむを得ないでしょう

② 償還までの期間は、4つのファンド、全て「無制限」なので、問題ないでしょう

ただし、純資産高が少ないファンドほど、償還リスクが高い点は、注意しておきましょう

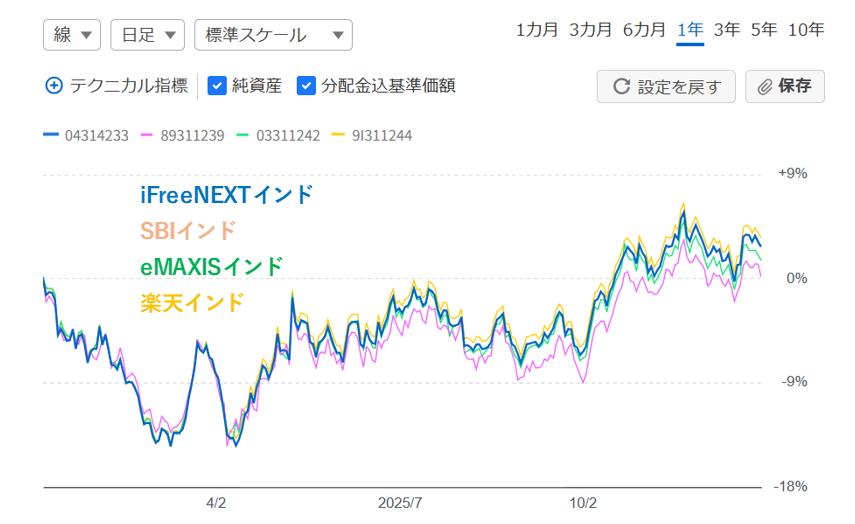

株価推移比較

【1年 比較チャート】

現段階では、全てのファンドの運用期間が、3年未満のため、1年で比較しました

誤差レベルですが「iFreeNEXTインド」と「楽天インド」が、いい感じてす

一方「SBIインド」は、出遅れ気味です

リターンの差が生まれる最大の理由は、後述する「トラッキングエラー」でしょう

「SBIインド」の指数のみ「SENSEX」だからと思われそうですが、「Nifty50」と「SENSEX」の差は、誤差レベルです

この2つの指数については、下の記事で解説していますが、正直、指数の動きにさほど違いはないと、私は見ています

【インド株投資】「Nifty50、SENSEX、指数と投資信託の比較」 – 『タクドラたみ』の米国株投資

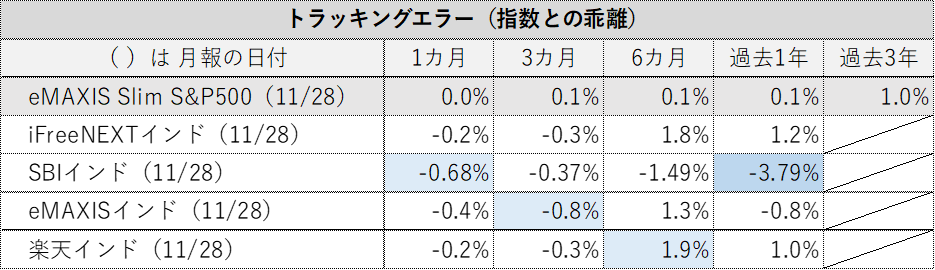

トラッキングエラー

トラッキングエラー(指数との乖離)は、参考として「eMAXIS Slim S&P500」を入れ比較しました

① 全ての期間で「eMAXIS Slim S&P500」に対し、インド株インデックスファンドの、トラッキングエラーは乱れています

インド株インデックスは、指数に連動するのが、難しいようです

② トラッキングエラーは、ファンドの実績の差に 直結してきます

② 4つのインド株ファンドの中で「iFreeNEXTインド」と「楽天インド」が、比較的安定しています

③ 4つのファンドの中で「SBIインド」が、比較的乱れています

⑤ これが「iFreeNEXTインド」と「楽天インド」が、比較的リターンがいい理由です

また「SBIインド」が、最もリターンが悪い理由です

(これから先のことは分かりませんが…)

リスクリターン

【標準偏差】

標準偏差 は、数値が小さいほど、リターンのバラツキが少なく、投資家の安心感が高くなります

標準偏差は「SBIインド」が、ややいいですが、その差は 誤差レベルです

本来、最低でも3年のデータで判断したいのですが、期間が短いため、まだ、なんとも言えません

【シャープレシオ】

シャープレシオは、数値が大きいほど、効率的にリターンが得られています

シャープレシオも、僅差ですが「iFreeNEXTインド」と「楽天インド」がいいです

しかし、これも、まだ期間が短すぎるため、優劣を判断するには、時期早々です

とは言え、直近1年のリターンは、この2つのファンドが優秀です

まとめ

まだ、運用期間が短すぎるため、現時点では、どのファンドが最も優秀なのか?は、分かりません

強いて言えば、現状から、総合的に判断すれば「iFreeNEXTインド」、次に「楽天インド」がいいでしょう

まだまだ、運用開始から、期間が短いため、今後も推移を追っていき、随時 最新のデータに更新していく予定です

最後まで読んでくださり、ありがとうございます

私は、未来の予測はできません

また、この記事は、サクッと要点のみ解説してるにすぎません

投資判断は、各「目論見書」や「月次レポート」などを、よく読んで下すよう お願いします

投資スタイルは、人によって千差万別

この内容が、少しでも参考になればうれしいです

【関連記事】

【徹底比較】『iTrustインド』vs『+αインド』インド株 投資信託「頂上対決!」

【おすすめ証券口座】

私は「iFreeNEXTインド株」と「SBIインド株」を

SBI証券の「NISA口座」で積立しています

おすすめの証券口座です!

【ブログランキングに参加しています】

応援クリックお願いします!